De acordo com a Lei nº 14.286, de 29 de dezembro de 2021, e as Resoluções BCB nº 278, e nº 281, ambas de 31 de dezembro de 2022, as declarações econômico-financeiras trimestrais e os quadros societários anuais passaram a ser unificados, devendo ser prestadas de forma trimestral, anual e quinquenal, de acordo com o volume total de ativos da pessoa receptora dos investimentos estrangeiros.

Houve alteração em relação ao piso declaratório para a atualização anual do SCE-IED (antigo RDE-IED). Antes, toda empresa com investimento estrangeiro era obrigada a realizar a atualização anual, e a partir de 31/12/2022, a atualização anual deve ser realizada apenas pelas empresas com ativo igual ou superior a R$ 100 milhões de reais, ficando as empresas com ativo menor que R$ 100 milhões de reais obrigadas a realizar apenas a declaração quinquenal.

Já para as empresas obrigadas a realizar a atualização periódica trimestral tiveram a obrigatoriedade mantida para empresas com ativo igual ou superior a R$ 300 milhões de reais na data base.

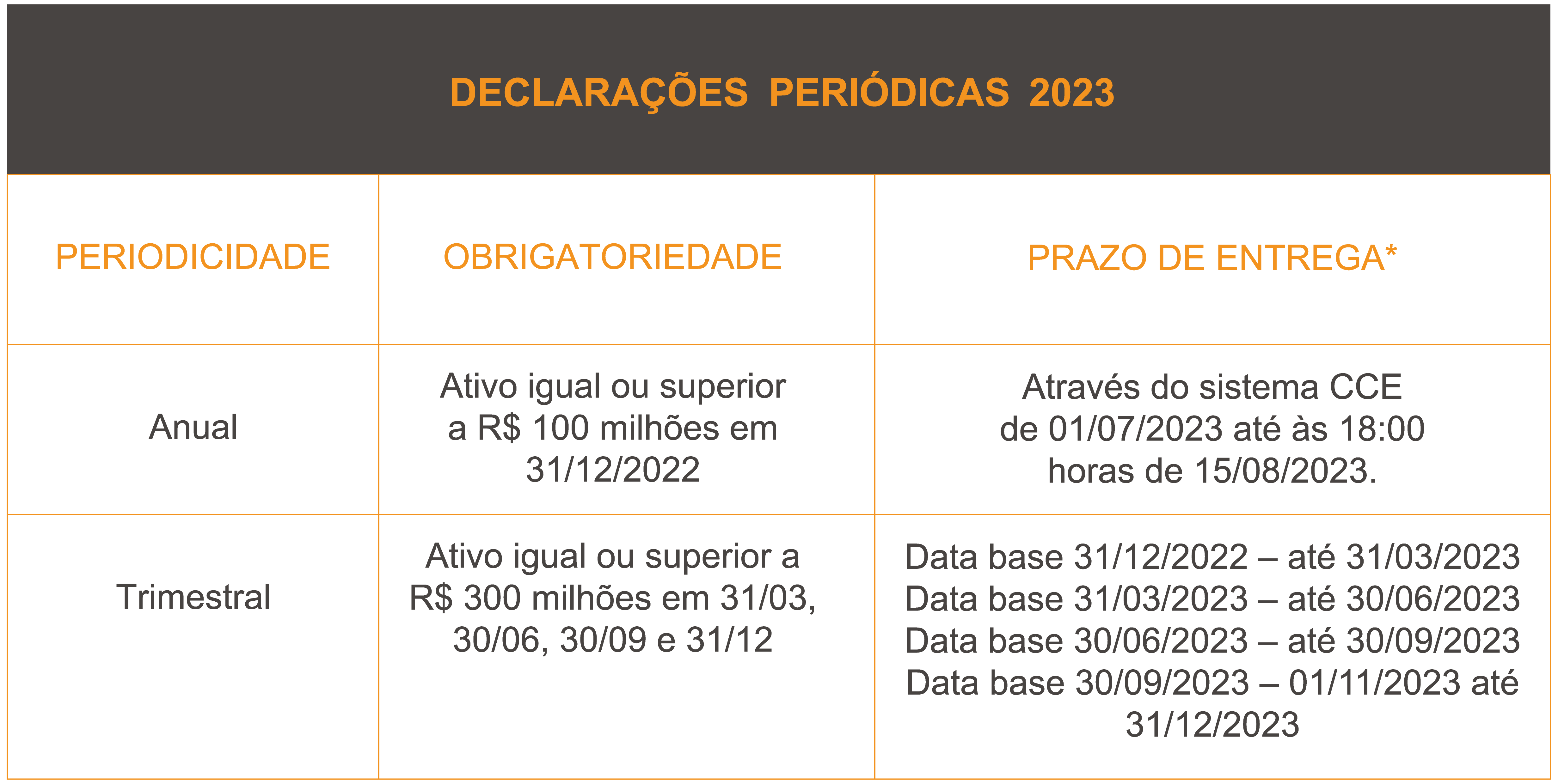

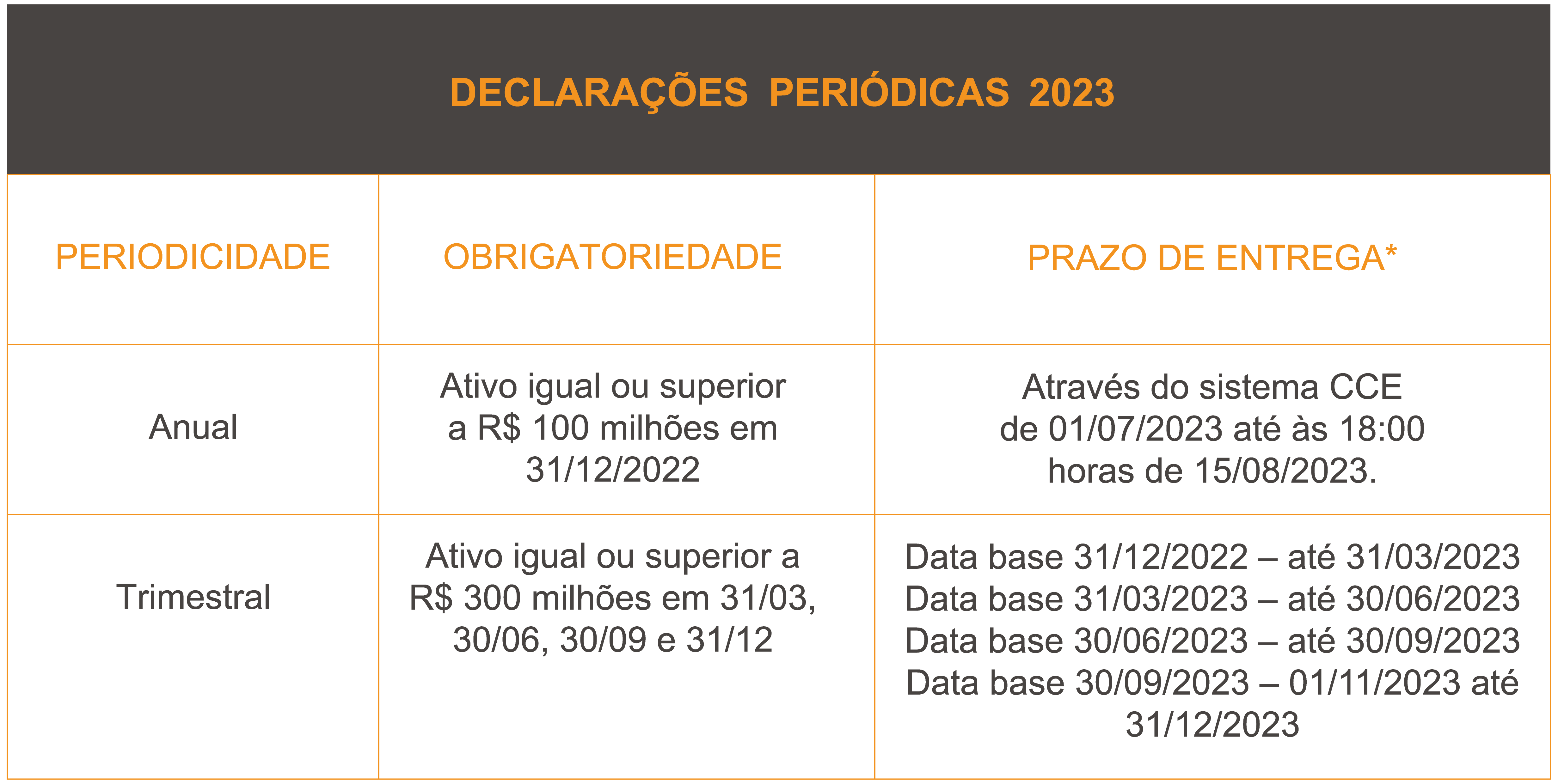

Abaixo, resumo com as declarações periódicas, obrigatoriedade e prazo de entrega para o exercício de 2023:

A não entrega ou atraso, e o fornecimento de informações incompletas, falsas ou incorretas sujeita os responsáveis a suspensão no sistema RDE-IED, impedindo a contratação de câmbio com natureza própria de investimento estrangeiro direto, e a aplicação de multa que pode chegar ao valor de R$ 250.000,00 (duzentos e cinquenta mil reais), conforme disposto nas Leis nº 12.286/21, 13.506/2017, e na Resolução BCB nº 131/21.

O Briganti Advogados se coloca à disposição para quaisquer esclarecimentos que se fizerem necessários sobre o tema, bem como para auxiliá-los na entrega das declarações periódicas ao Banco Central do Brasil.